J’ai écrit un nouvel article sur ce thème il y a peu. Il est plus général, moins personnel, et vous renseignera peut-être mieux sur l’opportunité de réduire la durée ou la mensualité de votre prêt. Pour le lire, cliquez ici.

En attendant une mutation dans les cinq prochaines années, nous sommes obligés de différer les projets d’investissements immobiliers qui nous tiennent à coeur (nous tenons à gérer nous-mêmes, donc être proches du/des bien(s)).

En attendant, nous utilisons donc notre épargne pour rembourser l’emprunt immobilier contracté pour acheter notre résidence principale.

L’objectif est de faire un remboursement anticipé partiel par an pendant 5 ans, en utilisant l’épargne que l’on dégage chaque année de nos revenus : 12 à 13000 euros par an.

Nous pourrions aussi conserver ces sommes sur des comptes sécurisés (avec une rémunération de 2-3% en moyenne, ce qui n’est pas terrible), mais nous ne souhaitons pas laisser trop d’argent à la banque. L’épisode de Chypre est d’ailleurs venu confirmer que nous ne sommes pas complètement paranoïaques. 😉

Bref, l’idéal serait d’avoir assez d’argent une fois l’appartement revendu pour pouvoir ensuite nous reloger sans emprunt, ou au pire avec un tout petit emprunt, dans une région où l’immobilier n’est pas trop cher.

Comment fonctionne un remboursement anticipé ?

Quand on fait un remboursement anticipé, l’argent injecté vient directement s’imputer sur le capital restant à rembourser à la banque.

Il faut y ajouter des indemnités de remboursement anticipé, en guise de pénalité (sauf si l’on a négocié leur suppression, ce qui n’est pas notre cas). Elles sont égales à 6 mois d’intérêts des sommes remboursées, ou à 3% du capital restant dû avant le remboursement.

On a alors le choix :

– diminuer la durée du prêt mais garder la même mensualité (c’est la solution qui fait gagner le plus d’intérêts)

– diminuer la mensualité et garder la même durée de prêt (on gagne à peu près moitié moins d’intérêts)

Réduire la durée ou la mensualité ?

En principe, diminuer la durée serait plus intéressant, puisque l’on économise plus d’intérêts. Mais la mensualité resterait la même, et nous utiliserions alors toute notre épargne pour les remboursements anticipés (hors épargne de précaution, bien sûr). Nous ne pourrions donc mener aucun autre projet parallèlement.

En diminuant la mensualité par contre, on augmente notre capacité de remboursement (15000 euros par an au lieu de 13 000), ainsi que d’investissement. Non seulement on clôture le prêt la même année qu’avec la première solution, mais il nous reste même un peu d’argent pour commencer à investir tout de suite.

J’ai envie de commencer à investir doucement dans des actions sans attendre, avec un horizon à long terme.

Pourquoi ? Pour commencer dès maintenant à nous créer des revenus passifs afin de compenser la baisse à venir des pensions de retraites.

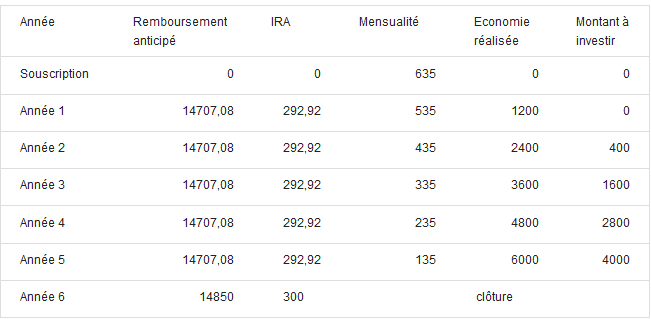

Chaque remboursement de 15 000 euros nous permet de diminuer chaque année notre mensualité de 100 euros environ.

Voici le schéma suivi (chiffres arrondis). Nous avons déjà effectué le premier remboursement l’année dernière :

Si, la première année, le gain n’est que de 1200 euros, par contre au bout de 5 ans, nous aurons ainsi épargné 18 000 euros ! Une partie servira à augmenter les remboursements de 13 000 à 15 000. Le reste, soit environ 8800 euros, pourra être investi.

Cette solution nous permettrait donc de faire deux choses en même temps : rembourser le prêt immobilier et commencer à investir.

Le prêt serait, dans les deux cas, clôturé la même année (2017), sachant qu’il resterait environ 3000 euros de plus à rembourser à la fin du prêt en diminuant les mensualités.

C’est aussi une sorte d’assurance maison contre les aléas de la vie : baisse de salaire, accident, crise économique. Comme nos revenus sont constitués d’un seul salaire, avoir de faibles mensualités me paraît intéressant en cas de problème.

Je trouve que cette solution présente un certain nombre d’avantages qui contrebalancent le surcoût final de 3000 euros.

Que pensez-vous de cette solution ? Avez-vous déjà fait un remboursement anticipé en privilégiant la réduction des mensualités plutôt que de la durée de votre emprunt ?

PS : Chers lecteurs, si cet article vous a plu / aidé / inspiré, n’hésitez pas à laisser un commentaire ci-dessous (je réponds à chacun), même pour dire ce que vous pensez être une banalité. Cela fait toujours plaisir et récompense un peu le temps passé à essayer de partager bons plans et astuces.

Si vous ne souhaitez ou ne pouvez pas commenter, mais que l’article vous a intéressé, vous pouvez simplement cliquer sur les icônes des réseaux sociaux pour le diffuser. Si vous avez cette gentillesse, je vous en remercie chaleureusement.

Je trouve la question intéressante, mais qu’en est-il de la modulation des mensualités ?

J’ai privilégié une augmentationdes mensualites plutot qu’un remboursement anticipé. j’ai choisi une réduction de la durée du crédit car moins il reste de capital à rembourser, plus les interets sont faibles et plus de capital est remboursé dans les mensualités.

J’ai préféré placer les sommes que je comptais mettre dans mon remboursement anticipé car les ira étaient trop élevés. Au final, j’aurais des economies er fini de rembourser mon crédit en même temps que si j’avais fait un remboursement anticipé et cela m’aura coûté moins cher car pas d’Ira et moins d’intérêts, et du coup je pourrais faire des économies plus tôt.

Je ne sais pas si mon commentaire parait clair, mais je suis ouverte à toute discussion sur les pours et les contres de telles méthodes.

Bonjour Mel,

Merci pour ton commentaire très pertinent. Notre contrat prévoit en effet la possibilité de moduler nos mensualités de 30% maximum, une fois par an.

A priori le fait d’avoir des mensualités importantes ne m’emballe pas trop pour des questions de sécurité, je ne m’étais donc pas vraiment penchée sur cette option.

Mais je vais examiner cette possibilité de près car ton expérience semble convaincante.

Merci pour ton intervention 😉

Aurore

Notre projet est de faire comme Mel, et dès janvier 2014 nous pourrons augmenter notre mensualité de l’ordre de 2 à 10%.

Dans un premier temps nous allons augmenter les mensualités de 5% ce qui va nous faire gagner 14 mois sur la durée totale restant à payer et environ 6000€ d’intérêt. Surtout qu’on rembourse en parallèle un prêt familiale pour l’achat d’une voiture.

Et selon les années on augmentera les mensualités en fonction de nos salaires.

Ce qu’il y a de bien avec la modulation c’est qu’elles peuvent être à la hausse comme à la baisse. Si mes revenus doivent êtres revus à la baisse… Je peux toujours demander la diminution de mes mensualités. Par contre, je ne peux faire qu’une modulation par an.

Mon contrat prévoit :

– à la hausse : maxi 10% de capital en plus dans les mensualités.

– à la baisse : que le crédit ne dépasse pas 2 ans au delà de la fin initiale du contrat.

Ce que j’ai oublié de préciser dans mon com précédant, c’est que tu prévois des ira constantes alors qu’elles devraient évoluer en fonction du capital restant dû ou des 6 mois d’intérêts qui évoluent à chaque mensualité.

En effet il semble que le fait d’augmenter ses mensualités même de quelques dizaines d’euros ait un impact considérable sur la durée du prêt. C’est vraiment un avantage intéressant, tu as raison de l’utiliser.

J’ai fait tout un tas de simulations depuis ton dernier commentaire, pour voir ce qui serait le mieux.

En fait comme mon objectif est de rembourser le plus vite possible, moduler la mensualité (jusqu’à 825 euros maximum pour mon prêt) ne suffirait pas (même si ça me ferait gagner 8 ans sur 18 ! énorme !) il faudrait en plus que je fasse des remboursements anticipés.

Or, ma capacité d’épargne serait entamée, les remboursements ne pourraient pas dépasser 10 000 euros (et encore c’est optimiste…).

Au final je finirais de rembourser à peu près à la même date que dans les options que je développe dans l’article (en 2017). Mais ce serait 4 ans à se serrer vraiment la ceinture, sans pouvoir mener d’autre projet, et en espérant qu’un gros souci financier ne nous tombe pas dessus.

Il est vrai que ça me ferait économiser environ 2500 euros d’intérêts. Mais bon… on va dire que c’est le prix de la tranquillité d’esprit. 😉

Par contre je garde cette option pour la dernière année pourquoi pas, pour finir encore plus vite si possible.

A propos des IRA, je me suis posé la question, mais pour ce futur deuxième remboursement, la banque m’indique ce montant (le même que pour le premier remboursement). Je pense donc qu’ils calculent 6 mois d’intérêts sur la somme de 15 000 euros (montant du remboursement prévu).

Le prix de la tranquillité de l’esprit n’est pas forcément cher payé au vu des nuits d’insomnies que tu t’épargnes.

En relisant ton article, je vois que tes IRA devraient être de 292€, donc je suppose que tu paye 48,66€ par mois (ce qui est très peu) alors qu’il te reste 18 ans de crédit (si j’ai bien compris). Il est clair que dans ce cas là, c’est très intéressant des faire des remboursements anticipés. Si je le faisais, j’en aurais pour 1200€ environ (et encore, j’ai comparé les 6 mois d’intérêts avec les 3% de K restant dû).

Personnellement, je préfère toujours mettre le maximum dans le remboursement du prêt pour me libérer au plus vite des ces chaines.

Jusqu’à présent, j’ai augmenté considérablement mes mensualités, au delà même de ma capacité d’épargne. En effet, les gains en intérêts sont considérables !

Mais aujourd’hui, nous vivons une autre époque sur les prêts et les taux sont au plus bas. J’ai choisi une renégociation qui me permet de faire les deux : diminuer la durée ET diminuer les mensualités !

A quoi correspondent les 48.66 ? je n’ai pas compris. Mais oui en effet je crois que les remboursements anticipés sont quand même avantageux ici.

J’ai fait aussi des simulations de rachat de crédit (pas de renégociation acceptée dans ma banque), mais ce ne serait pas très intéressant visiblement… J’irai quand même consulter un courtier par acquis de conscience mais a priori je ne gagnerai pas grand chose (le prêt est récent et le montant pas très élevé).

J’ai fait plusieurs tentatives depuis près d’un an. Beaucoup ont été infructueuses, mais là, le courtier que j’ai trouvé m’a vraiment fait une super offre. Mais c’est pas encore signé.

J’ai divisé 292 par 6 (6 mois d’intérêts) afin d’estimer le montant de tes intérêts par mois car s’il s’agissait de 3% du k restant dû, cela voudrait dire qu’il te reste 10.000€ à payer.

C’est ce montant d’intérêts qui me questionne. J’ai un taux canon (1,49 marge de la banque comprise) (attention variable) et j’ai à peu près 80€ d’intérêts par mois actuellement pour 66.000 de k restant dû sur 9 ans.

J’ai oublié d’ajouter qu’au fur et à mesure de tes remboursements, ton k restant dû diminue, donc tes ira devraient diminuer par la suite.

Hello Aurore.

Je pense qu’il faut rester terre à terre. J’ai déjà exprimé mon opinion sur mon blog. A l’heure actuelle, il vaut mieux payer ses dettes tout de suite en appliquant l’adage qui paye ses dettes s’enrichit en respectant ton train de vie, c’est à dire sans avoir l’impression de serrer la vis à ton train de vie ou de priver ton entourage.

Ton dépend de tes aspirations. Perso, je suis plutôt du style de Quentin : payer un max maintenant, quitte à augmenter les mensualités, et investir le surplus après. Aujourd’hui, mon crédit immo est payé et je peux te dire que c’est un grand soulagement dans un contexte d’incertitudes. A 38 ans en étant parti de rien du tout et avec un salaire correct (deux fois le smic), j’ai une capacité de crédit qui me permet de rêver un peu. (de 120 à 125k avec un crédit immo déjà remboursée d’environ 50k avec les intérêts)

@ bientôt et merci pour cet article

Alexandre

Je suis d’accord avec les commentaires précédents : je préfère passer par le système obligatoire : donc diminuer la durée, mais conserver le montant.

Tout en bien sûr appliquant les options du contrats (modulation, double mensualité, …)

Après, c’est surtout car je sais que si je diminue les mensualités, l’écart sera utilisé et pas forcément épargné, donc mieux vaut éviter de diminuer les mensualités.

Ca donne de l’espoir alors. C’est qui ce fameux courtier ? ça m’intéresse ! 😉

Si c’est le calcul utilisé par la banque qui te poste question, voilà l’explication donnée sur le site de Cbanque :

Un remboursement anticipé partiel de 30.000 € est effectué. L’indemnité maximale du remboursement anticipé partiel sera de 600 €, correspondant à la plus petite des deux sommes suivantes :

3% du capital restant dû. Soit 158.458,71 × 3% = 4.753,76 €.

6 mois d’intérêt sur la somme remboursée. Soit 30.000 × 6 × 4% ÷ 12 = 600 €.

Ils appliquent bien la 2ème solution, j’ai refait le calcul, ça colle.

Donc les IRA seront toujours les mêmes si je fais des remboursements de 15 000 euros à chaque fois, selon ce calcul. Car on ne prend pas en compte le capital ici.

En effet ton taux d’intérêt est canon ! J’aimerais bien avoir ça en fixe 😉

Salut Alexandre,

Je suis d’accord avec toi.

Comme la solution de diminuer la mensualité me fait clôturer le prêt en même temps qu’en diminuant la durée, mais avec plus d’avantages pour moi, c’est cette solution que je vais mettre en oeuvre. En effet, elle allie remboursement efficace et grande marge de manoeuvre financière.

J’ai hâte de ne plus avoir de dettes moi non plus. On doit se sentir sacrément à l’aise financièrement une fois le prêt clôturé.

A bientôt !

Merci d’avoir partagé ton avis.

De mon côté, comme je suis une fan d’épargne, ça ne pose pas de problème de diminuer les mensualités. C’est la solution qui nous permettra de rembourser au plus vite en étant le plus à l’aise possible en cas de problème.

Je n’avais pas du tout réalisé que les 6 mois d’intérêts étaient sur le montant du k remboursé. Je ne sais pas pourquoi je pensais qu’il s’agissait de 6 mois d’intérêts sur les sommes déjà remboursées.je ne sais pas où je suis allée piocher ça.

Je suis ravie de m’être trompée et d’avoir appris une chose aujourd’hui, et ce grâce à ton blog.

La prochaine fois que j’aurais de quoi faire un remboursement anticipé, je referais le calcul. Pour l’instant je pense avoir bien placé ces sommes sur des AV, PEL et LA (il faut quand même se garder de l’argent dispo).

Mon taux est certes canon actuellement, mais je l’ai eu à 4,95 pendant 2 ans il y a quelques années. Dans l’ensemble, je crois que ça me fait un taux moyen de 3,2 depuis que je l’ai.

Merci pour tes explications.

Je t’en prie, et contente que cet article t’ait apporté de nouvelles infos 😉

Il y a deux an, une rentrée d’argent de 35 000 € (la maison a gagné une concours de basse consommation) m’a fait réfléchir sur le sujet. Que faire de ces 35 000 € ? Bon, la maison n’était pas finie, j’ai donc fait plein d’investissement en cash dedans. Mais pour le reste ? Il me restait Environ 200 000 € de crédit sur la maison. Alors, j’ai calculer : une remboursement anticipé ? 3% de pénalités ou 6 mois d’intérêts. ça fait cher.

Par contre, j’avais négocié de pouvoir moduler mes mensualités du simple au double sans pénalités ni frais. J’ai fait un petit calcul : ajouté 600 €/mois dans le prêt en tapant petit à petit dans la cagnotte (les 35 000 €), revenais à mettre 600 €/mois à… 11% la première année, 9% la seconde, puis de moins en moins.

Où trouver un placement à 11% sans risque ? Je n’ai pas hésité une seconde. Aujourd’hui, la cagnotte a été mangée, mais je ne suis pas mécontent d’avoir mis cet argent ici !

C’est intéressant d’avoir négocié le doublement de tes mensualités. J’y penserai pour le prochain prêt.

Et un gain de 35 000 euros en cadeau ! Ca fait rêver !

Salut Aurora, (salut Quentin!),

j’abonde dans le sens de Quentin: l’épargne permet quoi? de récolter un peu d’argent. Tout est ici une histoire de calcul, et même si les taux sont tres bas, l’achat de sa RP coute chere en interet. Un placement à 11% sans gestion ni risque, il n’y a pas à hésiter une seconde!

J’ai augmenter mes mensualités de 20% dès la 2eme année de crédit (20 ans, 165000 euros, 3.45% variable capé 1) et je suis passé de 75000 à 45000 euros d’interet en passant du coup sur une durée globale à 15.5 ans.

Les IRA sont donc plafonnées à 3% de CRD (capital restant du) ou 6 mois d’intérêts du capital versé ( soit le CRD dans le cas d’un rachat total… d’ou parfois le confusion)

AurorE…désolé!

Salut Gwen,

En effet augmenter ses mensualités est vraiment très intéressant. Par contre ça ne me permettrait pas de rembourser mon prêt assez vite (on compte déménager assez vite), car je ne peux les augmenter que de 30%. Et ma capacité d’épargne en prendrait un coup. Donc pour moi, actuellement, c’est la diminution des mensualités qui me paraît le mieux, en me permettant de faire deux choses à la fois : rembourser au plus vite le prêt immo par des remboursements anticipés, et commencer à investir un peu tout de suite.

Par contre, quand on veut rester des années dans son logement, l’augmentation des mensualités est une très bonne méthode. Je l’utiliserai sûrement pour de futurs prêts.

Tu es pardonné 😉

il y a des frais en remboursant son prêt d’un seul coup il me semble que cela s’appelle des frais de mainlevée, on peut déjà réduire considérablement sont taux il ne faut pas hésiter c’est vous qui décider ! et faire aussi des économies sur l’assurance du crédit en ne prenant pas celle de l’emprunteur mais d’un autre organisme voilà quelques petites économies qui sont les bienvenues !

Ayant moi-même dû souscrire à un prêt étudiant, j’espère pouvoir profiter du remboursement anticipé pour régler ma dette avant la date convenue. Merci donc pour cet article qui, bien qu’axé sur les prêts immobiliers, m’a beaucoup aidée !

Article intéressant car en tant qu’esprit matheux j’aurais forcément opté pour la solution qui permet d’économiser le plus d’intérêts, c’est à dire celle de réduire la durée de prêt.

Au final le calcul est assez complexe du strict point de vue financier. Je comprends ton choix de pouvoir garder de l’épargne. Mais on pourrait aussi faire le raisonnement inverse et partir du principe optimiste qu’il n’y aura pas d’urgence financière à régler (du genre voiture ébouillée) et que si ça arrive, Cofidis sera là.

Ensuite, toujours du point de vue financier, la perte de 3000 euros d’intérêts en réduisant la mensualité sera quasi impossible à rentabiliser. Il faudrait que l’argent économisé soit placé à des taux de rendement de malade du genre 20 ou 30% par an, j’ai pas fait le calcul mais ca semble impossible.

Comme tu expliques bien, tout choix sur l’argent est un compromis entre la qualité de vie et le compte en banque

Tout est effectivement une question d’optique. Si c’est pour aller au bout de son crédit et rester longtemps dans son bien, l’augmentation des mensualités semble plus appropriée : vos intérêts baisseront d’autant, et vous serez donc gagnant sur le coût global de votre achat.

A contrario, il serait dommage de se priver et de ne pas pouvoir faire d’autres projets parce que le crédit sur sa RP vous met le couteau sous la gorge. Il faut donc trouver l’équilibre entre gain financier et style de vie, et c’est finalement là le plus important!

Bonjour Squatte,

Je suis d’accord.

Dans notre cas, il nous semblait très important de garder une bonne capacité d’épargne pour supporter d’éventuels coups durs, ou financer d’autres projets en même temps que la résidence principale.

L’augmentation des mensualités semble une option très intéressante, à condition de faire attention à ne pas se retrouver le couteau sous la gorge en cas de pépin financier, car il me semble qu’on ne peut modifier sa mensualité qu’une fois par an.

Bonjour Tom,

Oui, mathématiquement la solution que nous avons choisie n’est pas la plus avantageuse, mais comme tu le dis, il faut aussi prendre en compte la qualité de vie. Elle est finalement un bon compromis pour nous, en alliant sécurité et remboursement plus rapide de notre prêt.

Par contre attention au recours aux crédits à la consommation en cas de coup dur. Si on a mal calculé, on risque de se retrouver dans de mauvais draps, surtout si le coup dur n’arrive pas seul.

Bonjour.

Je suis un peu dans cette démarche également, sauf que je passe par un rachat de prêt.

prêt à 3.6% sur 25 ans racheté à 2.95% aujourd’hui sur 18 ans. Dès que je peux, je module ma mensualité à la baisse pour retomber à la même date de fin de prêt que le premier. Ainsi, dans 2 ans j’aurai un pouvoir d’achat supérieur de 140€ par mois.

J’épargne aujourd’hui pour un investissement locatif environ 250€ par mois.

L’idée de ma démarche est de pouvoir réaliser un investissement locatif dans 3 ans, sans modifier mon pouvoir d’achat.

L’opération aurait été plus intéressante financièrement de solder mon emprunt habitation dans 18 ans (voir moins avec le temps), puis de réaliser mon investissement locatif. Mais est-ce que j’aurai toujours les moyens de réaliser cet investissement ? Est-ce qu’il ne faudra pas payer un appart étudiant à mon premier fils ?

J’ai jugé que beaucoup de choses pouvaient se passer d’ici la, et qu’il valait mieux gagner un peu moins sur l’opération, mais la lancer le plus tôt possible afin d’être certain de réaliser le projet

Donc en ce qui me concerne, je suis pour le fait de baisser le plus possible la mensualité, afin de dégager du cash rapidement pour lancer un autre projet.

Je préfère me retrouver dans 21 ans propriétaire de ma maison et d’un premier investissement, que juste propriétaire de ma maison dans 18 ans.

Bonjour Mathieu,

Je te suis tout à fait dans ton raisonnement. Merci pour ton partage d’expérience.

Bonjour j’ai contracté un crédit a taux variable en 2006 deux choix s’offre à moi le premier c’est garder la mensualité a 320 euros /mois et réduire la durée ou deuxième choix réduire la mensualité qui serait a 314 euros/mois et garder la durée, avis perso opterais pour le choix 1 mais je souhaite un ou des avis sur la questions svp merci à vous .

Bonjour Stéphane,

Pour un gain de 6 euros par mois ? Vous ne vous êtes pas trompé ? Dans ce cas réduisez la durée…

Merci pour votre article, savez-vous qu’il existe une campagne de sensibilisation sur les erreurs de prêts bancaires ?

Si vous avez un prêt immobilier, ou clôturé depuis moins de 5 ans, Vérifiez vos droits face aux banques car 7 dossiers sur 10 sont erronés !! Faites valoir vos droits et récupérez votre argent !

Jetez un œil à ce site, en 10 minutes vous aurez une info très riche de la part du Patron de l’AFUB ( Association Française des Usagers des Banques )

http://www.toujourspret.fr/etude

Bonjour,

Je vous remercie pour toutes vos informations. En effet, il est primordial de prendre en compte toutes les alternatives avant d’entreprendre des actions concernant vos remboursements de votre crédit immobilier. Je pense que chacun à la réponse à cette question, dans le sens où tout dépend de l’objectif du créditeur, veut-il réduire ses mensualités et donc rembourser sur du plus long terme ou le contraire ? Afin d’opter pour une autre gestion de votre crédit immobilier, je vous invite à regarder l’option de rachat de crédits qui est selon moi non négligeable.

J’ai eu exactement la même idée que vous pour reduire les mensualités mais ma banque a refusé en me disant que si je fais des paiements anticipés c’est la durée de remboursement qui diminue et que les mensualités ne peuvent pas diminuer.

Si vous connaissez une Banque qui accepte la reduction des mensualités par des paiements anticipés …Merci de m’aider.

Bonjour Dominique,

J’ai regardé les textes de loi et ils ne donnent pas de détails sur la possibilité ou non de réduire la mensualité. Ca semble donc être au bon vouloir de la banque, sauf erreur de ma part.

Je peux vous conseiller de consulter un courtier pour vous orienter vers des banques acceptant cette option. Si vous êtes fonctionnaire, la CASDEN est une banque (uniquement pour la fonction publique, me semble-t-il) qui accepte de réduire la mensualité lors d’un remboursement anticipé.